不動産価格がどのように決められているかを知っている人は決して多くはない。不動産価格の算出方法はいくつかあるが収益還元法が主に用いられている。そして収益還元法では、直接還元法が用いられるケースが多い。

今回は収益還元法の直接還元法を主に、DCF法も併せて解説されていただく。不動産投資を検討する材料の1つとしていただければ幸いである。

目次

収益還元法は2つ

収益還元法は不動産の収益力をもとに不動産価格を算出する方法である。不動産価格を求める方法は収益還元法以外に「取引事例比較法」や「原価法」などがあるが、不動産投資には収益還元法が用いられる。

収益還元法は「直接還元法」と「DCF」法の2つがある。この2つについては後ほど詳しく解説させていただく。

そもそも収益還元法とは

収益還元法とは当該の不動産を、収益力に基づいて価格を求める方法である。不動産の収益力とは、将来的にどの程度の利益を生み出すことができるのかで決まる。

収益還元法は不動産の収益力が不動産価格に比例しているため、収益力が高ければ査定価格も高くなり、収益力が低い場合は査定価格も低くなる。

居住用不動産についてはそもそもの収益力がないため、不動産価格を求める際に収益還元法は用いない。収益還元法はアパートや賃貸マンションなどの投資用不動産物件を査定する際に用いるのが一般的である。

直接還元法を分かりやすく解説

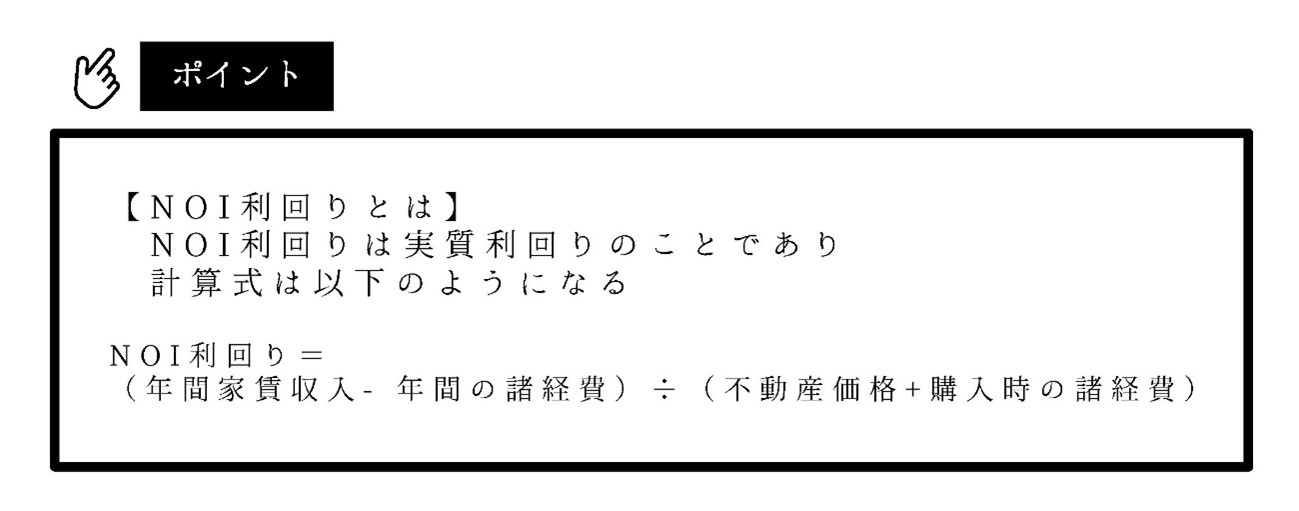

不動産投資では収益還元法を用いられるケースが多く、直接還元法はその1つである。後述するが、直接還元法で不動産価格を算出する際には、表面利回りではなく、NOI利回りと実際の投資金額で算出することが実態に則しているのだ。

直接還元法とは?計算式も併せて解説

直接還元法は、表面利回りで算出しても、概算が分かるだけで投資の指標としては不十分である。NOI利回りを用いることで、実態に則した不動産価格を算出できるのだ。問題は、現在の所有者や不動産会社が、NOI利回りを提示してくれるかどうかであるが、重要な指標であることを伝えれば、開示するだろう。もし、開示しないようであれば、重要事項説明義務違反であることを伝えることで、開示せざるを得なくなるのだ。

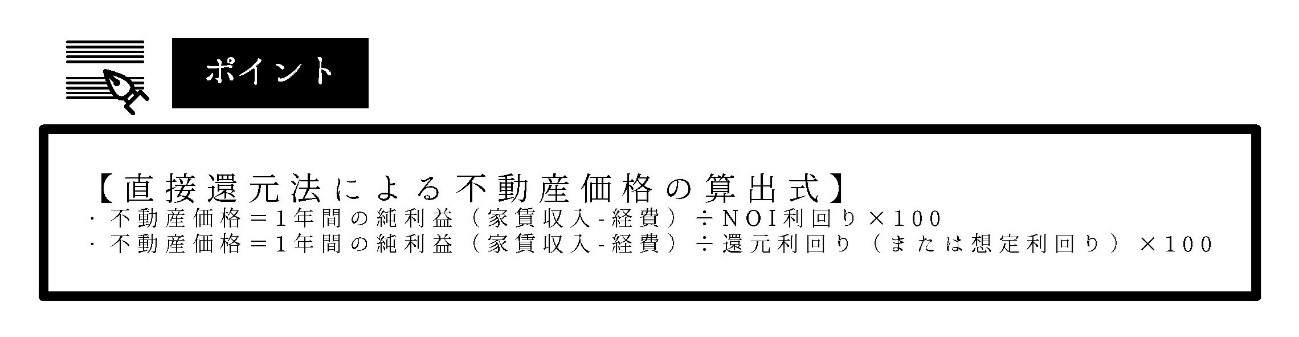

NOI利回りのなかで、不動産価格を算出するために重要なのは、年間家賃収入から諸経費を差し引いた純利益である。次に、還元利回りを求めることになるが、還元利回りは、これから投資する不動産の適正価格を知るために使う利回りの1つでもあり、次の計算式で算出する。

【還元利回りの計算式】

| 還元利回り=1年間の純利益(家賃収入-経費)÷不動産価格×100 |

還元利回りは、上記の計算式の以外に、周辺地域の類似物件を参考にして求めるケースもある。また、周辺地域での還元利回りを求めることが難しいケースでは、想定利回りで代用する場合もある。そのため、物件の諸条件に適した利回り活用して、不動産価格に返すことが望ましい。直接還元法による不動産価格の算出は次の計算式で求める。

推奨する計算方法は、NOI利回りまたは還元利回りを用いた計算式である。

【具体例】直接還元法で不動産価格を求めてみる

次に、具体例として、NOI利回りを利用した不動産価格を求める。1棟20戸のワンルームマンションとする。

【直接還元法で不動産価格を求める具体例】

・NOI利回りは5%

・1年間の純利益は120万円

・120万円÷5×100=2,400万円

NOI利回りが5%の場合は、不動産価格(評価額)は2,400万円である。続けて、純利益を変えずに表面利回りを利用して、不動産価格を算出してみる。

・表面利回りは6%

・1年間の純利益は120万円

・120万円÷6×100=2,000万円

表面利回りには、空室時の家賃収入減少が含まれていないため、利回りの値は大きくなりがちである。そのため、不動産価格(評価額)は下がる傾向となるのだ。不動産価格を確認するために、直接還元法を用いる場合は、純利益とNOI利回りを知ることが重要だ。適正な不動産価格を知ることができるため、安心して取引ができるのである。

DCF法を分かりやすく解説

DCF法は、計算が直接還元法よりも複雑であるが、精度の高い不動産価格の算出が可能である。ここでは、 DCF 法の基礎と計算式を解説し、具体的な不動産価格の計算方法を解説させていただく。

DCF法とは?計算式も併せて解説

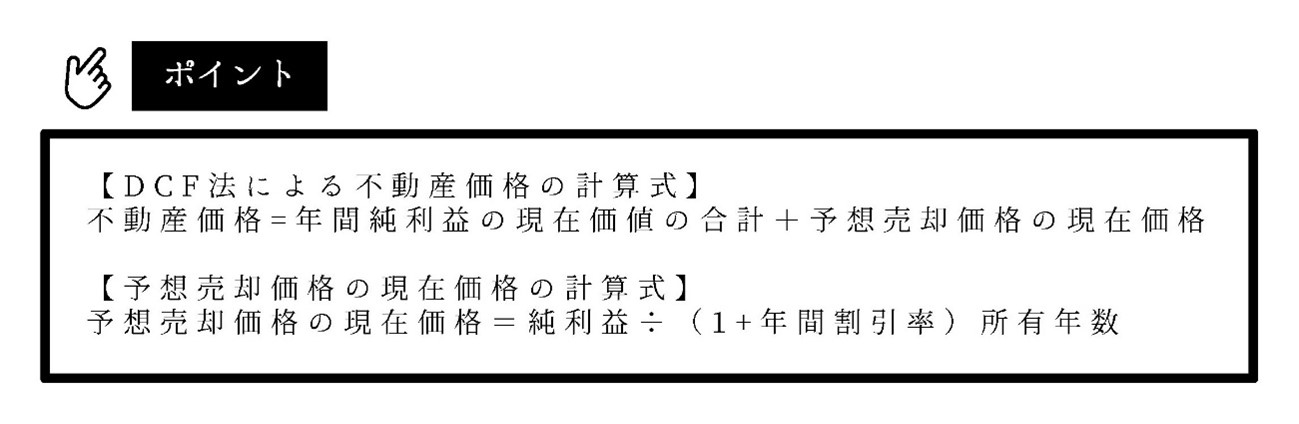

DCFはDiscounted Cash Flow(ディスカウントキャッシュフロー)の略語である。将来得られる収益と売却価格から現在の価値から割引き、それらを合計して不動産の価値を求める方法だ。DCF法により、不動産価格を求める計算式は次のようになる。

DCF法のポイントは、売却予定年数分を1年ごとに計算することであり、これが割引現在価値だ。また、年間割引率を所有年数で乗じることも大切なポイントである。年間割引率の設定方法は、建物固有の条件から求めていくという指針が国土交通省から出されている。

あくまでも仮定の数値であるため、実際には、類似した不動産や不動産投資の事例から、割引率を設定している場合も少なくない。また、金融資産の投資利回りを参考にする方法もあり、一般的には3~5%程度で設定されている。

【具体例】DCF法で不動産価格を求めてみる

次に、DCF法で不動産価格を求める事例を具体的に解説させていただく。物件は、1棟20戸のワンルームマンションであり、5年後に2,000万円で売却とする

【DCF法で不動産価格を求める具体例】

・1年間の純利益は120万円

・割引率は5%

| 所有年数 | 年間純利益の合計 | 予想売却価格の現在価格 |

| 1年目 | 120万円 | 120万円÷(1+0.05)=114万円 |

| 2年目 | 120万円 | 120万円÷(1+0.05)2=110万円 |

| 3年目 | 120万円 | 120万円÷(1+0.05)3=104万円 |

| 4年目 | 120万円 | 120万円÷(1+0.05)4=99万円 |

| 5年目 | 120万円 | 120万円÷(1+0.05)5=94万円 |

| 売却価格 | 2,000万円÷(1+0.05)5=1,567万円 | |

| 不動産価格(価値) | 114万円+110万円+104万円+99万円+94万円+1,567万円=2,178万円 | |

(万単位を四捨五入)

DCF法により、該当不動産の不動産価格(価値)を算出すれば、2,178万円となった。売却価格では、計算式を当てはめずに想定価格をそのまま使用するケースもある。その場合の不動産価格は、2,521万円となるのだ。DCF法は難解で手間はかかるが、精密な不動産価格を把握できるため、不動産投資で役立てていただきたい。

収益還元法を活用するメリット

直接還元法や DCF法などの収益還元法には、大きく分けて2つのメリットがある。1つは不動産の価格が適正であるかを見極められることであり、もう1つは金融機関の融資を受ける際の資料として役立つことだ。ここでは、それぞれについて解説させていただく。

不動産価格が適正であるかを見極められる

収益還元法は、前述したが投資対象の不動産が、将来的にその程度の収益を上げる力があるかを示す有効な算出方法である。収益力は、不動産投資において重要な指標だ。収益還元法を理解しておくことで、投資用不動産の価格が適正なものであるかを見極める重要な判断基準になる。

金融機関の融資を受ける際に役立つ

不動産投資を実行する際には、金融機関から不動産投資ローンなどの融資を受ける場合が多い。金融機関から受けられる融資額によって、準備しなければならない自己資金が明確になるのだ。金融機関からの融資によっては、投資対象の不動産を変更せざるを得ない場合もある。

金融機関での融資の審査では、不動産投資家の収入だけでなく、投資物件の収益性も重要な判断材料なのだ。収益還元法を理解し、具体的な数値を金融機関に示すことによって、経営能力を高く評価されたり、対象不動産の収益力が認められやすくなったりするのだ。結果として、金融機関から予定を超える融資を受けられる可能性も高まるのである。

収益還元法以外の不動産価格を求める方法

不動産の価格や価値、査定などを求める方法は収益還元法だけではない。取引事例比較法や原価法などでも不動産価格を求めることは可能だ。ここでは、取引事例比較法と原価法についてわかりやすく解説させていただく。

取引事例比較法

取引事例比較法は、投資対象の不動産と条件が近い不動産の取引事例参考として、不動産価格を求める方法だ。具体的には、対象不動産と似た複数の取引事例を選択し、平均坪単価を算出する。算出した平均坪単価に、対象不動産の坪数をかけることで、ベースとなる金額が算出できるのだ。

ベースとなった金額に対して、間取りや方角、現在の状況などを考慮し、不動産価格を求めるのだ。取引事例比較法は、不動産投資ではあまり用いられることがない方法であり、居住用不動産や土地の査定方法として利用される傾向である。

原価法

原価法は、再調達価格をベースに不動産価格を算出する方法である。再調達価格とは、現在の建物を取り壊し、同じ建物をもう一度建てた時に必要となる費用のことだ。この再調達価格をベースとし、建物の現在の状況や設備の劣化分などを差し引いて不動産価格を算出するのだ。建物部分の査定方法として利用されている方法である。

まとめ

不動産投資では、投資対象の不動産が適正価格であるのかを見定めることが重要である。また、投資した不動産から収益を得られるかも見極めなければならない。できれば、収益力が高く、相場よりも安価で物件を取得したいと考えるのが通常である。

不動産投資の対象不動産の価格(価値)を自分で調べるためには、直接還元法が役立つだろう。直接還元法は、収益還元法の1つだが、比較的簡単に不動産の価値を算出できる方法である。精密な計算から、ざっくりした目安まで算出できるのが特徴の1つだ。精密な価値を求めるなら、NOI利回りや純利益を用いと良い。目安を求めるなら、想定利回りや満室想定の家賃収入を用いれば良いのだ。

直接還元法は、不動産を売却する場合にも価格の根拠となるため、理解しておくと不動産会社が査定した価格を確認することが可能である。