不動産所得とは単純にいえば、家賃収入から必要経費を差し引いたものである。家賃収入は簡単に把握できるが、必要経費は多種多様であり、計上するためのルールが定められたものもある。

今回は不動産所得を算出するために必要な経費について解説させていただく。確定申告などが円滑に進めば幸いである。

目次

不動産所得とは

不動産所得とは不動産で得た総収入額から必要経費を差し引いたものである。所得税を計算する上で必要なものであり、計算方法は次のようになる。

【不動産所得の計算方法】

不動産所得=総収入額-必要経費

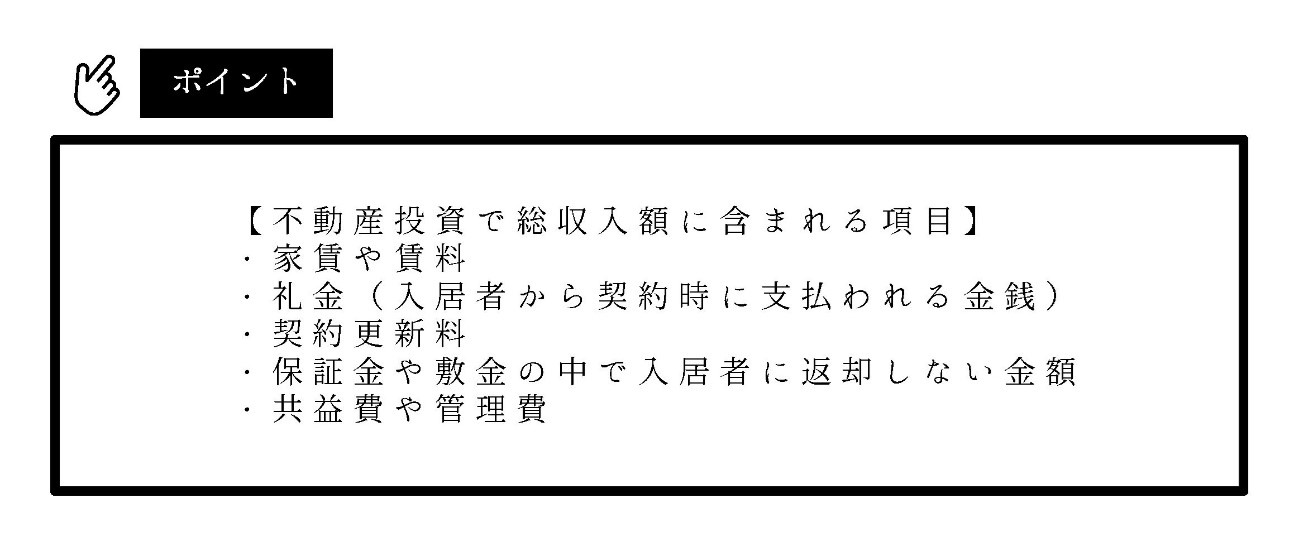

計算方法は至って単純であるが、総収入金額に含まれる項目や必要経費として認められる項目を知っておかなければ正確な申告ができない。必要経費については次項で詳細に解説するため、ここでは総収入金額の項目について紹介させていただく。

これら、不動産に関係する収入を合計した金額が総収入金額だ。次項で紹介する必要経費の合計を総収入額から差し引いた金額が不動産所得である。尚、不動産を売却して得た収入については譲渡所得となり、分離課税の対象であるため不動産所得の所得税とは別に算出する必要がある。

不動産所得の主な必要経費

不動産所得は主に賃貸経営で得た収入から、賃貸経営に必要経費を差し引いて算出する。ここでは主な必要経費を9つ紹介させていただく。

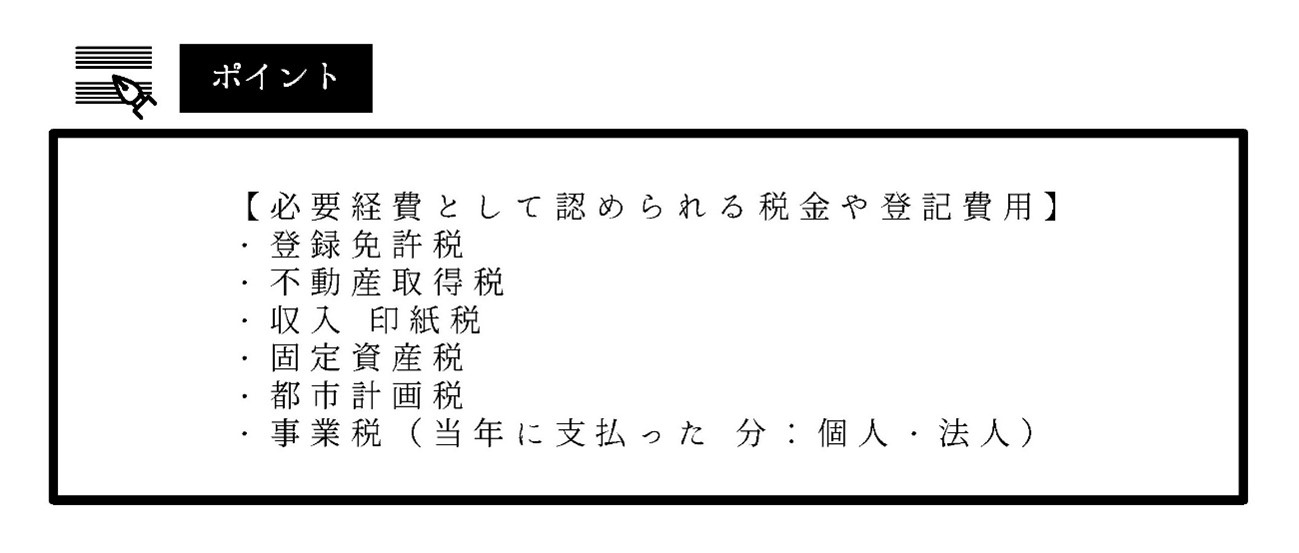

税金や登記費用

税金や登記費用は必要経費として認められる。例えば、固定資産税や都市計画税、不動産取得税などは必要経費として認められる。必要経費として認められる主な税金や登記費用は次のようになる。

登録免許税や不動産取得税、印紙税は、不動産を取得した初年度のみ経費として計上できるものである。

減価償却費

不動産に投資し、賃貸経営を行う際に大きな節税効果を発揮するのが減価償却費だ。減価償却費は実際の支出は伴わないが、帳簿上の利益を減らすことができるため、キャッシュフローを好転させる大きな要因でもある。

減価償却費の減価償却とは、経年により減少する資産の価値を各資産の法定耐用年数に応じて各事業年度の費用に配分することである。減価償却費は、法定耐用年数で配分された勘定科目であり、一期ごとに必要経費として計上する仕組みとなっている。

不動産の中で土地は、経年とともに資産価値が減少することはなく、周辺環境の変異により資産価値が上がるケースも少なくない。従って、不動産取得費の内、建物のみに適用され土地には適用されないのだ。

資本的支出についても、減価償却費として計上しなければならない。資本的支出を不動産で例えると、建物の修理や改良を行った結果、建物の耐久性を高め、価値を増加させた部分のことである。建物の主な法定耐用年数や資本的支出の法定耐用年数は、次のようになるので参考にしていただきたい。

【主な建物と資本的支出の法定定用年数】

| 項目 | 法定耐用年数 |

| 鉄筋コンクリート造の建物 | 47年 |

| 金属造で主要な鉄骨の肉厚が4mmを超える建物 | 34年 |

| 木造・ 合成樹脂状の建物 | 22年 |

| 木造モルタル造の建物 | 20年 |

| ガス設備・給水設備・衛生設備など | 15年 |

| 蓄電池電源設備の電気設備 | 6年 |

| 蓄電池電源設備以外の電気設備 | 15年 |

| 店舗の簡易装備 | 3年 |

減価償却については以下の記事で詳細に解説しているため、ぜひご一読いただきたい

修繕費

賃貸経営を継続すれば、建物や部屋は必ず経年劣化し老朽化する。入居者が退去した部屋を掃除したり、壁紙を交換したりする場合は修繕費として経費計上できる。区分マンションを所有し賃貸経営している場合は、管理費や共用部分の清掃、メンテナンス費、修繕積立金も経費計上できるのだ。

エアコンや給湯器を交換する場合も必要経費として認められるが、部屋の機能を向上させたり、建物の機能を向上させたりするための設備については、修繕費として一括経費計上ができない。これらの費用は、前述した資本的支出に該当するため、減価償却費として計上しなければならないのだ。

例えば、一般的なガス給湯器を熱効率が良く蓄電できるエネファームに交換したり、浄化槽を下水に変更したりした場合である。これらは、 建物や部屋の機能を大幅に向上させるため、資本的支出と判断されるのである。

ローン金利

不動産投資ローンなどを活用した場合、毎月決まった金額を返済するのが通常である。返済金の内訳は、元本部分と金利部分があり、金利部分については、不動産所得の必要経費として認められているのだ。1年間に支払った金利の金額は、融資を受けた金融機関から、年末に送られてくる返済表で確認するとよいだろう。

返済表には、1年間の元本返済金額と金利支払い合計金額が記載されているのだ。また、不動産投資ローン契約後の返済表にも、毎月の返済金額とその中の元本部分と金利部分が記されている。契約時の返済表を残していれば、いつでもローン金利を計算することが可能だ。

保険料

不動産投資して取得した建物については、火災保険や地震保険に入ることが一般的である。これらの保険料は、必要経費として認められるため、経費計上すると良いだろう。ただし、複数年分をまとめて経費計上することはできないので、複数年分の保険料を支払った場合は、当年分のみを毎年経費計上することとなる。

業務委託料

不動産管理会社などに、賃貸物件の管理を業務委託している場合は、業務委託料が発生する。業務委託料は、必要経費と認められるため経費計上できるのだ。業務委託すれば、家賃の徴収や不動産の清掃だけでなく、入居者とのトラブルや空室になれば入居者募集も任せられるのだ。

もちろん自分で、物件管理をすれば業務委託料は発生しないが、賃貸経営の豊富な経験がなければ、相当の労力を費やすことになるだろう。

税理士などへの報酬

不動産を取得して登記する際は、司法書士に依頼するのが一般的である。また、確定申告を税理士や公認会計士に依頼することもあるだろう。これらの報酬についても必要経費と認められているため、経費計上できるのだ。登記や確定申告を自分で行えば、報酬を支払う必要はない。ただし、不動産登記や確定申告は、難解なことが多く、相応の時間と労力が必要であることを認識しておくと良いだろう。

交際費

不動産会社の担当者や税理士などと会食した場合は、一定程度までなら交際費として認められるため、必要経費として経費計上できるのだ。ただし、頻度が高かったり金額が高かったりするなど、行き過ぎた交際費については、税務署のチェックが入る可能性が高くなるので、経費の妥当性について心がけておくと良いだろう。

その他

賃貸経営のための、事務所を設けている場合は、その家賃と水道光熱費などは必要経費である。物件の下水道の水道代、階段やエントランス部分の照明などの電気代なども、必要経費として認められるのだ。物件視察の宿泊交通費や書籍代、手土産などは常識の範囲内であれば必要経費として認められる。

必要経費として認められるかどうか分からない費用については、顧問税理士などに相談するとよい。自分で確定申告している場合は、税務署に直接問い合わせると明確な答えが返ってくるため利用するとよいだろう。

法人化により経費の幅が広がる

不動産投資による賃貸経営で、所有する不動産が増え不動産所得が増えれば、法人化を検討するケースが多くなる。法人になれば、必要経費として計上できる範囲が広がるため、利益を増やすことが可能となるのだ。

不動産投資で事業規模とみなされるのは、区分マンションやアパートであれば10室以上の所有、戸建て賃貸であれば5棟以上を所有している場合だ。この規模になれば、個人経営であっても青色申告の65万円控除を受けられるだろう。

しかし、法人化すれば、自分や自分の家族に給与として与えることが可能だ。仮に1,000万円の不動産所得があったとして、個人事業主の所得とするよりも、500万円の給与所得者が2人いるとした方が節税できるのである。

また、減価償却費についても、個人事業主であれば毎年自動的に計上しなければならないが、法人であれば任意の年度で減価償却費を計上できるのである。つまり、利益の少ない年には減価償却費を計上せず、利益が大きな年には減価償却費を計上することにより利益を圧縮できるのだ。

前述したが、減価償却費は実際の支出は伴わず、経理上の支出だけである。法人化して減価償却費を上手にコントロールすれば、良好なキャッシュフローを維持することも可能となる。

経費に計上できないもの

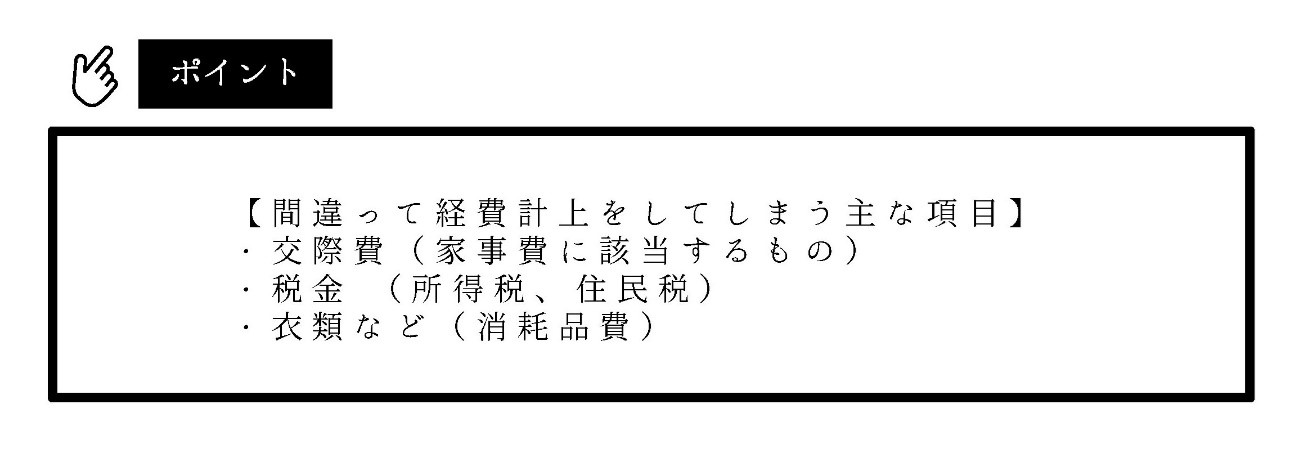

経費に計上できないものを、間違って経費計上した場合、税務調査が入りペナルティを受けるリスクが生じる。正しい申告をするためにも、必要経費として計上できないものを知っておくことも大切なのだ。間違って経費計上する主な項目は次のようになる。

交際費は、境界線があやふやになりやすい必要経費である。 不動産投資に関係のない食費や家族旅行などは家事費に該当するため、必要経費として計上することは認められないのだ。また、税金のうち、固定資産税などは必要経費として認められるが、住民税や所得税は必要経費として認められないので注意が必要だ。

業務上で必要なスーツなどを購入しても、必要経費としては認められないケースが多い。基本的にはスーツやビジネスバッグ、腕時計といった衣類や装飾品はプライベートであっても使用できるため、必要経費とはならないのである。ただし、作業着や事務所の壁掛け時計などは、プライベートで使用することがないため、必要経費として認められるのだ。

収入・経費を計上する際の注意点

収入や経費を計上する際に注意しなければならない項目も少なくない。ここでは、賃貸経営者が注意しなければならない項目を挙げて解説させていただく。

未払い家賃

賃貸業を営む中で、悩ましいのが家賃滞納である。管理会社が何度も請求し家賃を納めるように促しても、納めないケースは少なくない。この未払家賃であるが、科目を未収金として家賃収入として、計上しなければならないのだ。ただし、貸倒れ損失と認められれば、要件を満たした年に、貸倒れ損失として経費計上できる。

満期返戻金のある保険

火災保険の中には掛け捨てタイプではなく、満期払戻金が設定されているものがある。保険期間が10年以上など長期間にわたる火災保険では、このようなケースも少なくないのだ。満期払戻金がある火災保険の保険料は、全額を経費として認められない場合もあるため、経費計上をする際は注意が必要だ。もし、満期払戻金が設定されている火災保険の保険料を特に内容を検討せずに全額経費計上し、申告している場合は早めに内容を確認し、場合によっては修正申告することをおすすめする。

修繕費

修繕費については、前述したように修繕費として認められるものと、資本的支出として減価償却しなければならないものがある。修繕費として認められるものは、同年に経費として計上できるが、資本的支出の場合は減価償却費となり、法定耐用年数に対して配分計上することになるのだ。

エアコンを取り替えた場合を例に挙げると、10万円未満の場合は必要経費として一括計上できる。10万円を超える場合は、通常の減価償却費として経費計上しなければならない。ただし、中小企業者などで、30万円未満の場合は、少額減価償却資産に該当し全額を必要経費として一括計上できるのだ。

減価償却の設定

減価償却を設定する際には、細心の注意が必要である。減価償却の初年度の設定で耐用年数などに間違いがあれば、税務調査によりペナルティが発生する可能性もあるのだ。

減価償却中の固定資産を処分した場合については、固定資産除去損として計上しなければならない。固定資産除去処理を忘れてしまえば、手元にない固定資産に償却資産税がかかり続ける恐れがある

まとめ

不動産所得の必要経費は多種多様であり、間違って経費計上すれば税務調査でペナルティを受けるケースもある。税理士に任せれば、個人や法人を問わず確定申告や消費税の申告も行ってくれる。

しかし、自分で確定申告を行うとなると、必要経費を細かく調べて申告し、難しい減価償却費を計算しなければならない。減価償却資産によって法定耐用年数が異なるため細心の注意を払い、分からないことは税務署や商工会議所などに相談することになるだろう。

いずれにしても、不動産投資を行い賃貸経営する場合は、不動産所得や必要経費、不動産収入についての知見を深める必要があるのだ。必要経費を網羅して、正しくてミスがない経費計上を行い、確定申告をしていただきたい。