賃貸経営を営んでいる人の中には、築30年を超える物件を所有している人も少なくない。築古物件で賃貸経営を続けることは、とてもリスキーであるため買い替えやリフォームを考える方も多い。その際に表面利回り(別名グロス利回り)の見方を知っておくことは重要である。

今回は、不動産投資で必要な知識である表面利回りの平均相場や計算方法などについて解説する。

また実質利回り(別名ネット利回り)などその他の利回りについて、さらに買い替え時の注意事項もお伝えするので参考にしてほしい。

目次

表面利回りのおさらいと計算式

利回りは、不動産投資を始める上で欠かせない要素である。不動産投資を始めるにあたっての基本知識として抑えておきたい。利回りは、利益を費用で割れば算出できる単純な指標であるが、種類が多いので注意が必要だ。

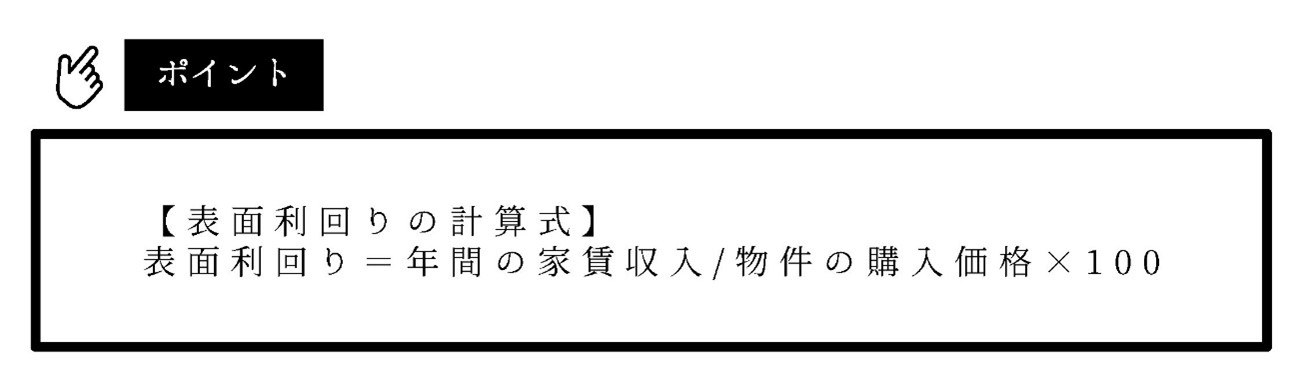

投資物件の多くは、物件情報に表面利回りが使われている。表面利回りとは、年間家賃収入を物件購入価格で割ったものであり、以下の計算式で簡単に計算できる。すでに賃貸物件を所持しているのであれば確認しておくと良いだろう。

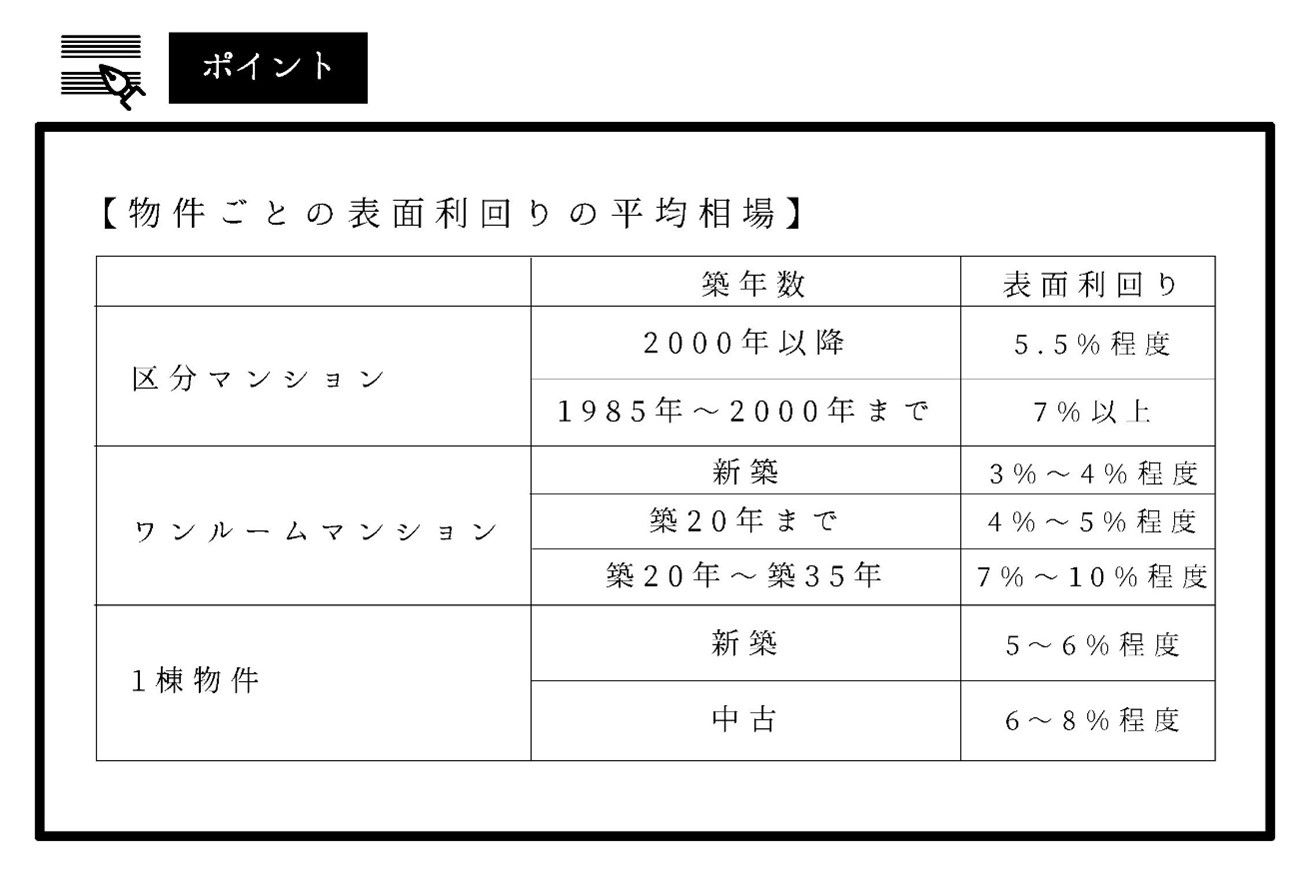

判断基準となる表面利回りの平均相場

投資物件の情報により、表面利回りを知ったとしても、判断基準となる平均相場が分からなければ、投資が難しくなる。以下に、物件ごとの表面利回りの平均相場をまとめたので参考にしていただきたい。

表面利回りの平均相場は、あくまでも1つの判断基準であり、実際に購入するにあたっては、あらゆる角度からの検討が必要である。

不動産に関連するその他の利回りの意味

一般的な利回りと不動産投資で使われる利回りは、意味合いが異なる。一般的な利回りは、投資資金に対する1年当たりの利益の指標である。

不動産投資においての利回りは、物件の状態や諸経費などによって利益が異なり、物件の価値も変わるため、いくつもの利回りがある。ここでは、表面利回り以外の利回りについて解説させていただく。

想定利回り

想定利回りは、所有する物件や所有予定の物件が満室だったと想定し、得られる予定収入を物件価格で割った利回りだ。全室が埋まった状態で空室による損失を考慮していないため、最大の利益を計算するときに役立つ。

想定利回りは、まだ賃貸に出していない物件の利回りを算出するため、家賃は相場家賃を用いて計算する仕組みとなっている。

【想定利回りの計算式】

想定利回り=満室時の年間家賃収入/物件価格×100

実質利回り

実質利回りは、満室想定の家賃収入から空室率を考慮し、実際にかかる管理費や維持費などの経費を差し引いて、実質的な利益を表す利回りである。空室率が高ければ利回りが下がり、諸経費が安ければ利回りは高くなる傾向だ。

賃貸物件を購入する際の判断基準とし用いられることが多く、表面利回りよりも実際に受け取る利益率に近いことが特徴となっている。

【実質利回りの計算式】

空室率=空室数/全体個数

想定家賃収入=満室想定の年間家賃収入×(1-空室率)

実質利回り=(想定家賃収入-年間の維持管理費)/(物件価格+購入時諸経費)×100

NOI利回り

NOI利回りの「NOI」とは、「Net Operating Income」の頭文字をとった名称であり、企業の決算に例えると営業純利益に相当する。実質利回りと同じと捉えられることもあるが、不動産の用途や土地の評価などによっても変動する。

土地価格が低い場合は、利回りが高くなる傾向であるが、住居用として活用する場合は利回りが低くなりがちだ。

【NOI利回りの計算式】

NOI=満室時の年間家賃収入×(1-空室率)-年間の維持管理費

NOI利回り=NOI/(物件価格+購入時諸経費)×100

自己資金利回り

自己資金利回りは、不動産投資の効率を判断するための指標だ。投資した自己資金に対する利回りを算出することにより、投資効率を知ることができる。キャッシュフローにも役立つので、知っておいて損はないだろう。

【自己資金利回りの計算式】

自己資金利回り=NOI/投資した自己資金額×100

返済後利回り

返済後利回りは、最終的に手元に残る収入をシミュレーションするために欠かせない指標である。不動産投資ローンの返済額は、年間支出の中で大きな割合を占めるのが通常だ。

返済後利回りは、不動産投資ローンの返済額や管理修繕費などを差し引いて算出するため、実際の利益に近い数字を確認できる。

【返済後利回りの計算式】

返済後利回り=(NOI+年間の不動産投資ローン返済額)/(物件価格+購入時諸経費)×100

4:まずは所有物件の利回りを計算してみよう

不動産の利回りについて理解できれば、まずは、自分が所有している物件の利回りを計算することをおすすめする。物件を買い替える際の指標にもなるだろう。

所有物件の表面利回り

所有物件の利回りを計算する際は、表面利回りから始めると良い。賃貸物件の収益をイメージできて、売却する際の参考にもなるからだ。次の例を用いて、実際に表面利回りを算出する。

【例】

| ・築20年の10階建て鉄筋コンクリート造ファミリータイプマンション

・部屋:数25(空室2室) ・家賃:7万円/月(一律) ・物件価格:2億円(税を含めた取得額:700万円) ・管理維持費:450万円/年 |

表面利回り=7万円×25室×12か月/2億円×100=10.5%

所有物件の実質利回り

表面利回りを計算したのなら次は実質利回りを算出することをおすすめする。不動産には、6種類の利回りがあることは前途しているが、所有物件の価値を知る上では、まず、表面利回りと実質利回りを知っておくことが大切である。ここでは、前途した計算式と先の例を用いて算出する。

実質利回り=(7万円×25室×12か月×0.92-450万円)/(2億円+700万円)×100=7.15%

2つの利回りを知ることにより、所有不動産の市場資産価値が分かるため、定期的に確認しておくことをおすすめする。確認することで、売却する時期も見定められるかもしれない。

経営判断は実質利回りで

利回りの計算では、表面利回りが計算しやすいため、物件の比較に利用されがちだが、収益を見定める経営判断には向いていない。経営的な判断は、諸経費などを考慮した実質利回りを利用する方が良いだろう。

実質利回りを計算するためには、さまざまな数字が必要である。所有物件であり、日頃から帳簿をそろえておくとすぐに計算可能だ。

物件取得や買い替えの判断は総合的に

物件の取得や買い替えは、表面利回りは実質利回りだけ判断することは避ける方が無難だ。立地条件や地域性、ニーズの把握はもちろんであるが、大規模な修繕が必要であるかなども考慮すべきだ。

資金面では、物件の価格だけではなく、諸経費を含めた総取得費や借入額、キャッシュフローなども判断材料に入れることをおすすめする。

所有物件の査定ポイントも確認

所有している物件は、利回りだけではなく高く売れる時期を逃さないためにも、査定ポイントを定期的に確認していくことが重要だ。ここでは、賃貸物件の査定ポイントについて解説する。

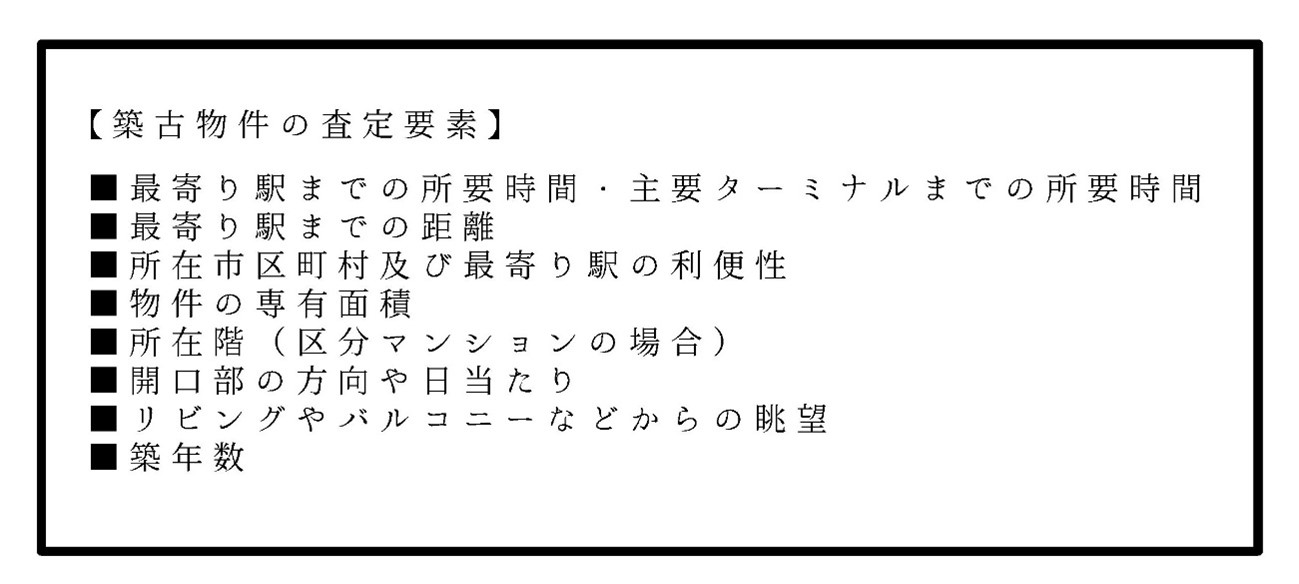

築古物件の査定要素

築古物件の査定方法は取引事例比較法を用いることが多い。過去の成約物件の価格をベースにし、以下のような査定要素を加味する。

間取りの汎用性も考慮

築古物件の査定要素として間取りの汎用性も重要である。多くの人が住みやすいと思うような汎用性の高い間取りではあれば、借りてもつきやすく買い手もつきやすい。

特殊な間取りや複雑な間取りの場合は、使い勝手が悪いと判断され不人気となりやすいのだ。リフォームにより汎用性を高められることができるかどうかも、確認しておくと良いだろう。

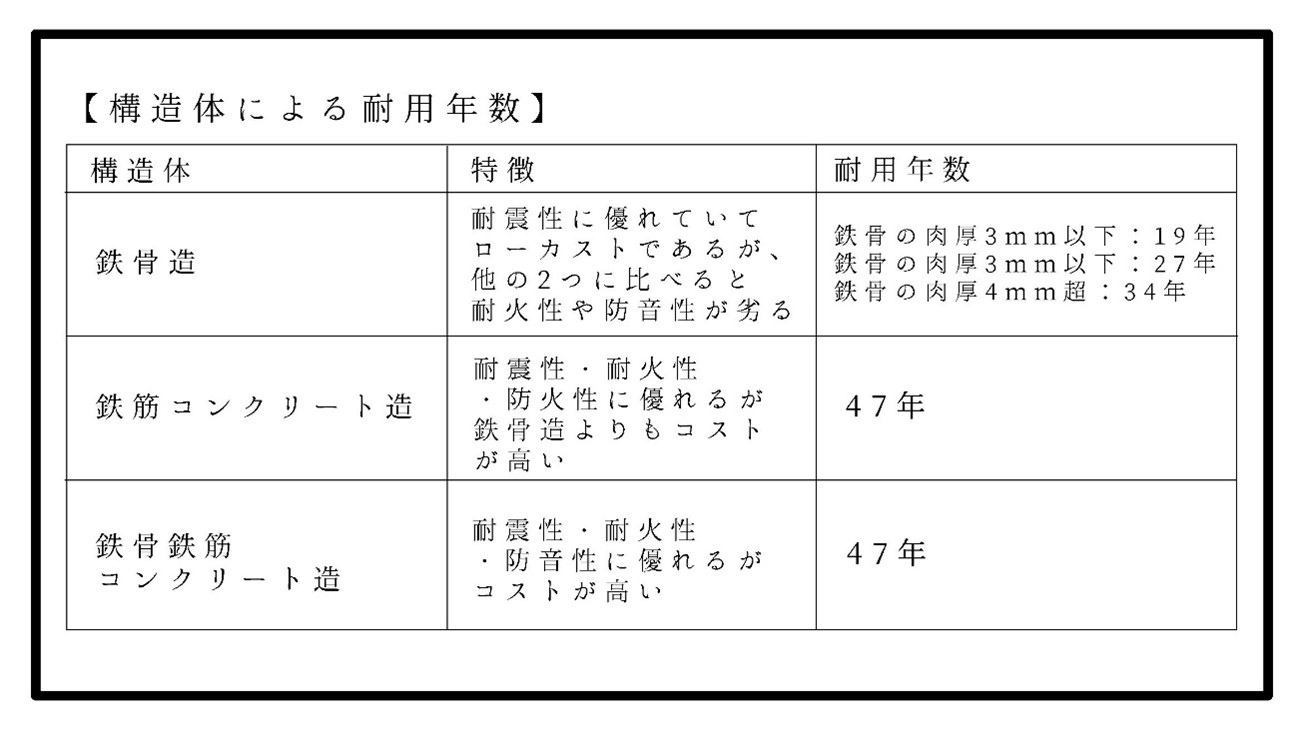

構造により耐用年数が変わる

建物は構造により耐用年数が変わる。それは、賃貸物件であっても同じことが言えるのだ。一般的なマンションの構造としては、鉄骨造、鉄筋コンクリート造、鉄骨鉄筋コンクリート造の3種類がある。それぞれの耐用年数は以下に示す。

管理状態や修繕歴も再確認

管理状態が良い賃貸物件は、人気が高く高値で取引される傾向がある。同じような賃貸物件であっても、管理が行き届き綺麗な状態であれば、借りてもつきやすく買い手もつきやすいが、管理が行き届かなくて不衛生な状態であれば、借り手も買い手もつきにくいのだ。

修繕歴も大きな査定要素となる。適切な時期に適切な修繕が行われている賃貸物件であれば、管理も行き届いていると判断されるのだ。日頃から管理や修繕に対して注意を払うことで、資産価値を高めることも可能である。

気付かない間に立地条件が変わっていることも

複数の賃貸物件を所有していて、管理会社に任せきりになってしまっていると、気付かない間に立地条件が変わっていることもある。新しく道路ができていたり、商業施設が開業されたりすれば、立地条件が良くなっている可能性もあるのだ。

逆に、賃貸物件の好条件であった商業施設がなくなっていたり、学校が閉校となっていたりすれば、立地条件は悪くなっているケースもある。定期的な所有物件の見回りは、賃貸経営では欠かせない要素なのだ。

購入予定物件で失敗しないチェック項目

賃貸物件を購入する予定であれば、失敗しないためのチェック項目を確認してほしい。不動産投資は、金額が大きいので失敗すれば、多大な痛手を被る場合もある。慎重な検討が望まれるため、ここでチェック項目について解説する。

災害リスクがないかは重要

災害リスクは、意外と見落としがちなリスクだが、重要なチェック項目だ。地震大国である日本において、確認しなければいけない最大リスクは、地震や洪水だけではなく、土石流や崖崩れなども含まれる。

各市町村が公表しているハザードマップは、そのほとんどがインターネット上で閲覧できるようになっているので活用すべきだ。また、国土交通省が運営しているハザードマップポータルサイトなら、住所や郵便番号で簡単に災害リスクの確認ができる。所有している物件も含めて、今一度災害リスクの確認をしておくことをおすすめする。

国土交通省:ハザードマップポータルサイト

資金計画をしっかり立てる

賃貸物件への投資には、しっかりとした資金計画が必要である。まずは自己資金の現状把握を行うべきだ。投資をしなければよかったと後悔しないためにも、ライフイベントの支出も織り込んだ自己資金把握をおすすめする。

物件の市場価値は適正か

購入予定の賃貸物件は、市場価値と比較して適正かどうかを知らなければ、収益の悪い粗悪な物件をつかまされることになるかもしれない。物件の市場価値を知る3つの要素を確認してから、購入を検討すると良いだろう。

【市場価値を知る3つの要素】

- 市場性:対象となる物件と似たような物件の過去の取引事例を参考にする

- 費用:対象となる物件を建てるにあたって発生した費用を参考にする

- 収益:解説した6つの利回りを計算し、対象となる物件が周囲の物件と比較して、利回りが良いか悪いかを判断する

信頼できる不動産業者か

購入予定の物件を扱っている不動産業者が、信頼できるかどうかも重要なチェック項目である。不動産業者の規模や過去の実績を調べ、周辺住民に尋ねるなどするとおおよその見当はついてくる。反社の疑いがある場合は取引を中断し、必ず反社チェックをしておかないと法に触れる可能性も出てくるので要注意だ。

立地条件や環境に大きな変化の予定はないか

現在の立地条件や環境が、大きく変化しないかどうかもチェックしなければならない。対象物件にとって、好条件や好環境となる変化であれば歓迎できるが、悪条件である変化であれば、購入予定を再検討する必要がある。

自分の目で物件を確認

購入予定の物件は、必ず自分の目で確認することは大切なポイントである。人任せにして、確認を怠れば後で損害を被る可能性が大きくなるのだ。

不動産業者が提供する物件情報は、物件の価値を高める情報が載っていても、物件の価値を下げるような情報は載っていないものだ。情報を鵜呑みにせずに、自分の目で確認することをおすすめする。

まとめ

不動産の利回りは、表面利回りを始めとして6つの利回りがある。不動産の売買に役立つ指標となるため、表面利回りだけではなく、他の利回りについても確認しておいて損はない。経営の指標として役立つものもあるため、所有物件の利回りも定期的に計算しておくと良いだろう。