投資は多種多様で、ローリスク・ローリターンで安全なものからハイリスク・ハイリターンで一気に資産を失う博打のようなものまである。

その中で、今話題のリート(REIT)が投資においてどのようなポジションでどのような投資商品であるのかを解説する。

この記事が不動産を含めた投資の選択肢になれば幸いだ。

目次

そもそもリート(REIT)とは

リート(REIT)は不動産投資信託である「Real Estate Investment Trust」の略語であり、1960年にアメリカで誕生した投資システムだ。

リート(REIT)は半世紀ほどの間に世界中に広がり、日本でのリート(REIT)は「J-REIT」 と呼ばれる事がある。

リート(REIT)は、投資家から集めた資金や金融機関からの借入金を元に不動産投資を行う。実際には不動産の専門家である資産運用会社が運用を行う。

これは、法律によっても運用を外部機関に委託しなければならないと定められているためでもある。

リート(REIT)での投資は、不動産投資法人が発行する投資口を市場で購入することになる。J-REITは金融商品取引所に上場しているため株式などと同様に投資できる点が特徴だ。

また、株式と同様に東京証券取引所で売買することができて決算期末にはリート(REIT)を保有している投資主に対して利益が分配される。売買による売却損益で利益を生み出すことができることもポイントだ。

リート(REIT)はいくらから始められるのか

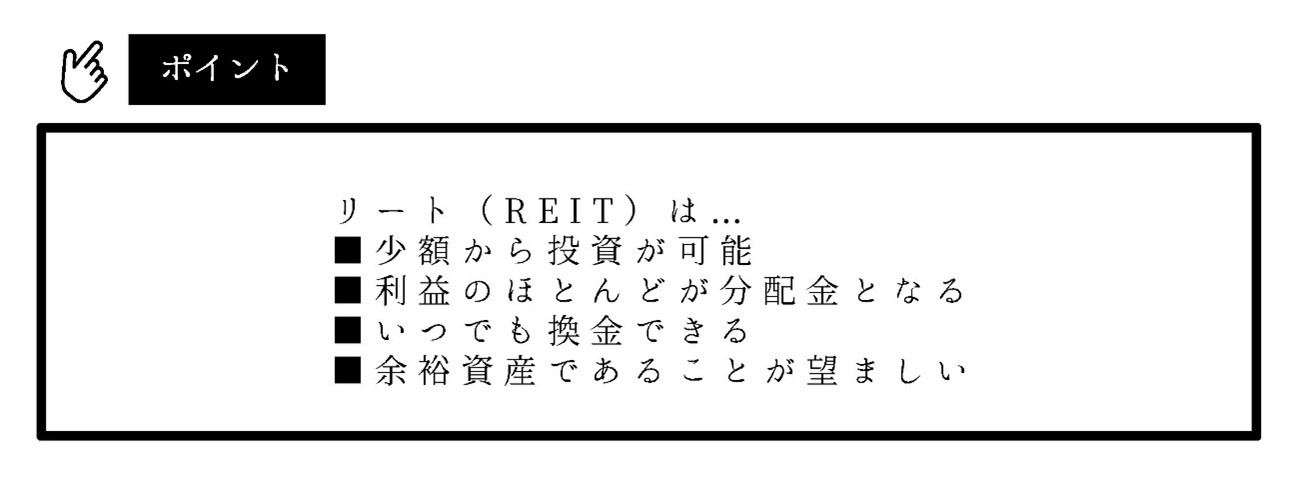

不動産投資となると多額の資金を用意する必要があるが、リート(REIT)は不動産投資法人が発行する投資口を購入するスタイルの投資なので少額から投資が可能だ。

不動産投資法人が銘柄となるが、1口約2万円から投資する事が可能で高いもので約80万円程度となる。

リート(REIT)の配当利回り

配当利回りについてリート(REIT)では、分配金利回りと呼ばれることが多い。そして、分配金利回りはリート(REIT)の大きな特徴だ。

株式では利益を内部留保などに使うことがあるが、リート(REIT)は利益のほとんどが分配金となる。このことによって一定の条件を満たすため法人税が課税されない仕組みとなる。

つまり、株式と同じ利益があがってもリート(REIT)のほうが分配金利回りは高くなることが多いということになる。

リート(REIT)は換金性が高い

リート(REIT)の特徴の1つに換金性の高さがある。リート(REIT)は証券取引所に上場されている金融商品なので、購入や売却がいつでもできて時間の制限がない。つまりいつでも換金できる。

また、日々変動する価格をリアルタイムで知ることも可能であり、成行注文や指値注文も行える便利さもある。

初心者がリート(REIT)を始める方法と必要資金

リート(REIT)は証券会社で口座を開設すれば、すぐにでも始めることができる。

証券会社はネットで検索すれば見つかるので自分にあった証券会社を選ぼう。口座開設後は入金して銘柄を購入するという流れだ。

必要資金の最低額は2万円程度で上限はない。リート(REIT)はリスクが小さいとはいえ投資なので余裕資産であることが望ましい。

余裕資産とは生活に支障をきたさない範囲の資産で、その全てを失っても許容できる資産のことだ。資産の中での余裕資産は、年齢や生活状況によって割合が異なり貯蓄の割合を上回るようであればリスクも高くなるので注意が必要である。

リート(REIT)のメリット&デメリット

リート(REIT)の概要が判ったところでメリットやデメリットについて解説する。

投資にはリスクとリターンがあるが、リート(REIT)はどちらかといえばローリスク・ローリターンの部類に入る金融商品だ。直接的な不動産投資ではない投資であり投資信託の不動産版であることは留めておこう。

リート(REIT)のメリット

リート(REIT)のメリットは以下のようになる。

■利回りが良い(利益のほとんどが分配金に回される仕組み)

■少額の資金で投資が可能(最低額は2万円程度)

■株式と同様の取引ができるので換金性がよくリアルタイムに売買できる。

■不動産の選定や鑑定評価・運用・維持管理などは、不動産の専門家である資産運用会社が行うので手間がかからない。

■銘柄を分けて購入することによって分散投資が可能となりリスクを軽減できる。

リート(REIT)のデメリット

リート(REIT)のデメリットは以下のようになる

■上場廃止になる可能性がある。

■不動産投資法人や資産運用会社が倒産する場合もある。

■金利や物件価格の低下で分配金が減少する可能性がある。

リート(REIT)は直接的な不動産投資とは違い、他人任せ的な部分があるので、銘柄を慎重に選んでリスクを軽減する必要がある。

また、分配金利回りが低下しにくい銘柄や、買った時よりも価格が上がる銘柄を見極めるなどの眼力も必要だ。

リート(REIT)と不動産投資の違い

リート(REIT)は不動産投資信託という金融商品である。投資先は不動産だが不動産投資とは似て非なる部分が沢山ある。

投資とはお金を投じることで将来、投じた金額以上の利益となって返ってくることを期待する行為だ。投資信託とは投資家から集めたお金をひとつの大きな資金としてまとめ、運用の専門家が投資・運用する金融商品である。投資家には投資額に応じて利益が分配される仕組みになっている。

不動産に投資する行為が不動産投資で、投資信託の不動産版がリート(REIT)となる。ここでは、この2つを比較しながら記事を進めていく。

不動産投資とは

不動産投資とは、マンションやアパート・戸建住宅を購入して家賃収入を得ることや、不動産売買によって利益を得ることをいう。

人口が多く、人の出入りが激しい都市部に資金が集中する傾向があり、売却益を得るよりも家賃収入を得ることを目的に投資する不動産投資が主流になっている。

リスクは比較的低いが、リターンは銀行の金利よりも高く長期的に安定した不労収入が期待できるのも特徴だ。

また、節税対策にもなるので会社員や公務員などが不動産投資を始めるケースも増えている。その場合は区分マンションや中古住宅などに投資して家賃収入を得る場合が多いようだ。

リート(REIT)に向いている人

ローリスクのリート(REIT)に向いている人は、不動産投資の素人で不労収入を得たいと考えている人や低資金で投資を始めたいと考えている人である。

不動産オーナーになりたいが、賃借人の募集やクレーム対応などは避けたいと思っている人もリート(REIT)に向いている。

不動産オーナーになりたいが、今は投資や不動産の専門知識を得る時間がないという人も手始めにリート(REIT)を購入するほうが良いかも知れない。

不動産投資に向いている人

不動産投資に向いている人は大きな資金を投資できたり、レバレッジを効かすことに躊躇したりしない人である。

レバレッジを効かすとは、投資用不動産を担保に借り入れを起こし、自己資金を大きく上回る投資を意味する。

レバレッジを効かすことによって運用資産のパフォーマンスは向上し、資産形成を加速させることが可能だ。

レバレッジを利用しなくても大きな資金を投資できる人は不動産投資に向いているといえるだろう。

不動産投資は投資と不動産について一定程度以上の専門知識を持っているほうが有利に働くので、知識を得ている人やこれから貪欲に知識を得ようとしている人も不動産投資向けだ。

労を惜しまず、所有不動産を管理会社任せにしないで大きな利益をあげようとする人も不動産投資に向いている。

リート(REIT)の運用はプロ任せだが、不動産投資の場合は物件を選ぶときから投資家が手腕を振るわなければならない。その覚悟がある人こそ不動産投資向き人といえるだろう。

リート(REIT)の国際比較

リート(REIT)を開設する国は年々増えてきている。また世界のリート(REIT)市場の時価総額もそれに伴って増えている。ここでは具体的な数字を参考に世界のリート(REIT)市場を解説する。

グローバルREIT指数の構成比

2019年3月末時点で、世界のリート(REIT)市場の規模は時価総額で約130兆円とされている。地域ごとの割合は偏っているが、リート(REIT)は今後も成長が期待できる金融商品といえるだろう。

世界のリート市場の構成比

■北米・中南米:63.8%

■欧州:12.4%

■日本:8.7%

■アジア:5.7%

■オセアニア:7.4%

■中東・アフリカ1.9%

アメリカで誕生した金融商品なので、銘柄や時価総額はアメリカが突出している。アメリカの銘柄数は159・時価総額は約80兆円だ。日本のリート(REIT)市場は同時点で、銘柄数57・時価総額は約11兆円なので、まだまだ成長が期待できるといえるだろう。

グローバルREITの動向と見通し

2018年のグローバルREITのパフォーマンスは-8.8%だったが、2019年は+18.5%と世界株式に次ぐ高い上昇率であった。

2010年から2019までの通算でも+201.5%と高いパフォーマンスであり、マイナスの年は2011年と2018年の2回のみだ。このことからグローバルREITは今後も堅調に伸びていくと推定される。

ちなみに日本リート(REIT)の同時期通算は、グローバルREITを上回り211.1%だ。国内においても堅調な伸びが期待される金融商品といえるだろう。

しかし、あくまでも金融商品なので、その国の景気や世界景気に左右されるリスクはある。例えば、リーマンショックにより世界景気が一気に減速するとリート(REIT)も影響を受けざるをえない。投資する時は常にそのことを念頭においておくとよいだろう。

専門家も奨める分散投資にリート(REIT)を

投資は余裕資産で行うことを強くお奨めするが、同時に投資先を分散することもお奨めする。

多くの投資専門家が、分散投資でリスクを軽減することを奨めているのは、リスク軽減だけでなく、リターンを上げる有効な方法でもあるからだ。

その分散投資先の1つに堅調な伸びを示しているリート(REIT)を選択するのは賢明な選択といえるのではないだろうか。直接不動産投資やFXのようなハイリターンは望めないが、ある程度の分配金は計算できる投資先であることはこれまでの数字が証明している。