不動産投資を始めたが確定申告についてよく理解していない人も少なくない。会社員であれば確定申告は縁遠いものだろう。しかし、不動産投資をしていれば現実には確定申告は必要だ。

今回は不動産投資の確定申告について解説させていただく。最後までお読みいただければ、基本的な知識から確定申告のやり方、還付金について、知見を深められるだろう。

目次

不動産投資での確定申告の基本

不動産投資では確定申告が必要だ。不動産投資による収益や家賃収入などで年間20万円以上の所得があった場合は必ず確定申告の手続きを済ませなければならない。

確定申告が必要な所得を得ながら申告しなかった場合は、ペナルティが課せられる可能性もある。ここでは不動産投資での確定申告の基本について解説させていただく。

不動産投資の所得は不動産所得

不動産投資により賃貸物件を取得し、家賃収入を得れば不動産収入となる。地上権などの権利設定や貸付による収入も不動産収入だ。所有賃貸アパートの家賃収入や駐車場代などが代表的な不動産収入である。

不動産収入から法律で認められた経費を差し引いたものが「不動産所得」となる。不動産所得は課税対象であり総合課税制度であるため、他の総合課税制度所得がある場合は合算して申告しなければならない。

不動産投資により得た不動産を販売して得た収入は譲渡収入となる。譲渡収入から、法律で認められた経費を差し引いたものが「譲渡所得」である。譲渡所得も確定申告をしなければならないが、分離課税となるため譲渡所得のみを別枠で確定申告することになる。

不動産所得はサラリーマンでも確定申告が必要

サラリーマンであっても給与所得以外に不動産所得が20万円を超えていれば、必ず確定申告をしなければならない。サラリーマンでも本業の給与以外に法で定められた所得を得た場合は、確定申告が義務付けされているのだ。

改めて申し上げるが、家賃や地代などの不動産収入と不動産所得は同じではない。不動産所得は、不動産収入から法律で認められて経費を差し引いたものである。

確定申告で認められる必要経費約20種類は後程詳細に解説させていただく。

確定申告しないとどうなるか

不動産投資により所得を得れば確定申告しなければならないことは先に述べさせていただいた。では定められた確定申告をしなかった場合には、どうなるのかを解説する。

期限以内に申告しなかった場合には、まず無申告加算税が課せられる。ルール通りに申告しなかったペナルティとして税額50万円までなら税額に15%加算される。税額50万円を超える場合は20%を加算した金額を納税することになるのだ。

仮に申告したとしても、過少申告したり申告を偽ったりすれば過少申告加算税または、重加算税が課せられる。過少申告とされた場合は、過少申告した税額の10%~15%相当額を納めなければならない。

悪質な所得隠しなどは重加算税の対象となる。重加算税の過少申告の場合は不足している税額に35%を乗じた税額を加算して納めなければならない。重加算税で無申告の場合は本来納めなければならない税額に40%を乗じた金額を加算して納めることになる。

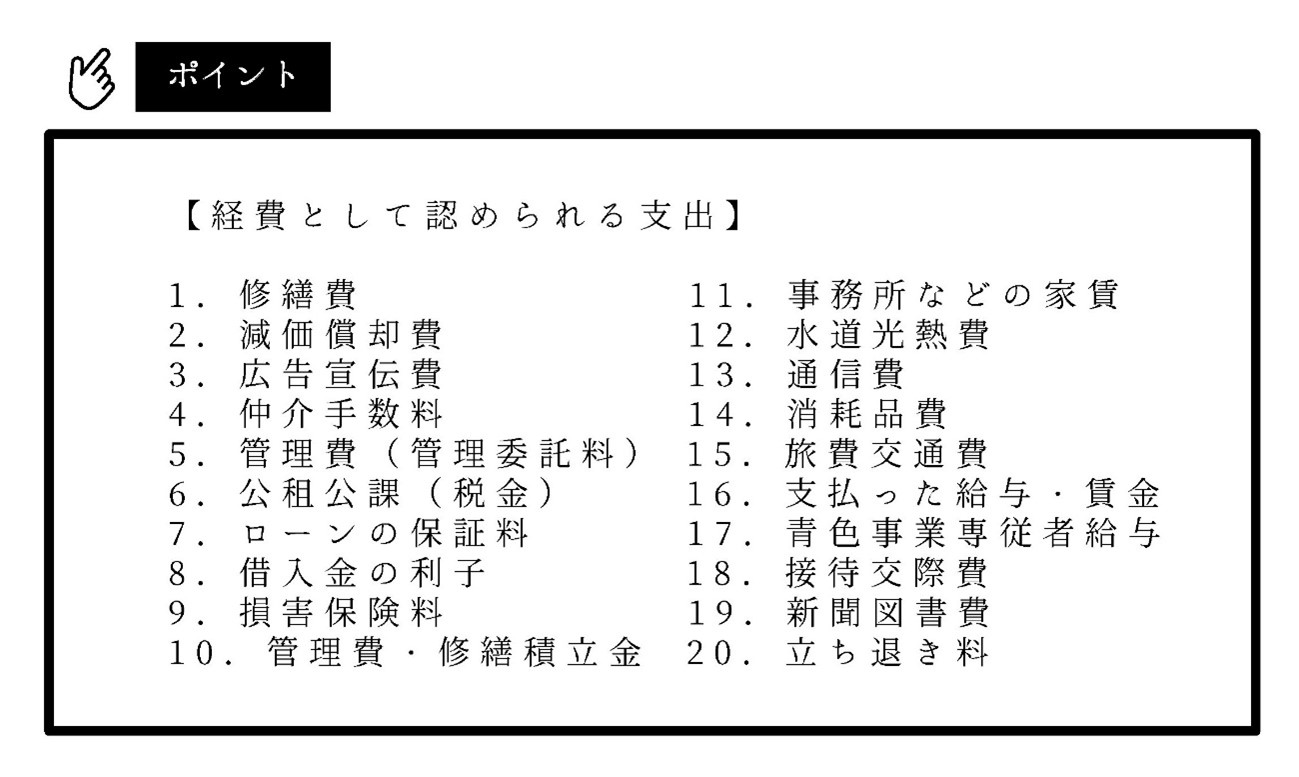

確定申告で認められる経費は約20種類

不動産投資による確定申告で認められる経費は約20種ある。以下を参照していただきたい。

不動産投資で得た収入や利益からこれらの経費を差し引いたものが不動産所得となる。代表的な経費や聞き慣れない項目について簡単に解説させていただく。

【経費のポイント】

・「1.修繕費」は不動産投資した物件を補修又は、リフォームした場合に発生する費用

・「2.減価償却費」は建物などの減価償却資産を所有するために要した費用を、法定耐用年数よって毎年計上できる経費

・「6.公租公課」は税金のことを指す。固定資産税や都市計画税、不動産取得税など

・「10.管理費・修繕積立金」は区分マンション投資などの場合に発生する

・「17.青色事業専従者給与」は青色申告者と生計を共にする15歳上の親族に支払った給料

・「20.立ち退き料」は所有者の都合で借主に立ち退いてもらうために支払った代金

確定申告の流れとやり方

不動産投資で得た不動産所得や譲渡所得は、1月1日から12月31日までの1年間分を翌年の2月16日から3月15日までに確定申告することになる。ここでは一般的な確定申告の流れや必要な書類、確定申告書の作成方法などを解説する。

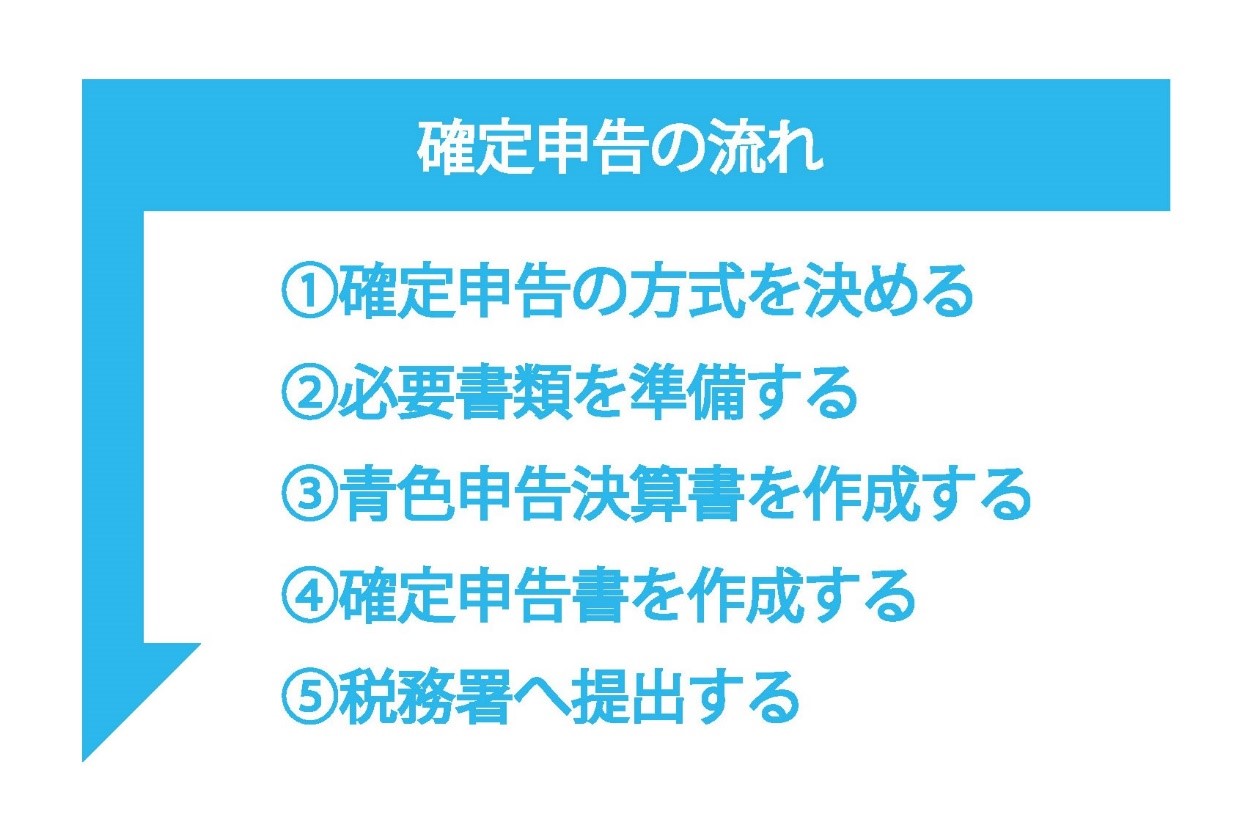

確定申告の流れ

確定申告を行う際は流れを把握しておくとスムーズに進めることができる。確定申告を5つの流れに分けて解説する。

【1.確定申告の方式を決める】

確定申告には青色申告と白色申告がある。確定申告をする大半の方々は税制優遇などのメリットを受けられる青色申告を選ぶ傾向だ。本記事でも青色申告にて確定申告するとして解説させていただく。

【2.必要書類を準備する】

確定申告する際には多くの書類が必要である。事前に準備しておくと良いだろう。税務署や国税庁のサイトから入手できるものや不動産業者、金融期間から取得するものがある。必要書類の詳細については後述させていただく。

【3.青色申告決算書を作成する】

決算書とは収入と支出の結果である。収入や支出が発生する毎に記帳する帳簿から算出する。青色申告の場合は青色決算書を作成しなければならない。青色決算書は国税庁のホームページや税務署、地方公共団体が確定申告時に設ける会場などでも作成できる。

【4.確定申告書を作成する】

確定申告書は「確定申告書B」を使用する。確定申告書Bには第一表と第二表があり、第三表は分離課税用となっている。不動産所得や給与所得などの総合課税制度のみであれば、第三表は記入する必要がない。確定申告書の作成方法は後述させていただく。確定申告書も青色決算書と同様に、国税庁のホームページや税務署などで作成できるので、無理に一人で作成しようと思わなくて良い。

【5.税務署へ提出する】

青色決算書や確定申告書、必要書類が揃えば申請手続きを行う。税務署の窓口への提出や税務署に郵送する方法もあるが、e-Taxによる電子申告が便利である。

確定申告で必要な提出書類

確定申告に必要な書類は多岐にわたるため、取得方法に区分けて解説する。すでに所有しているとされるような書類なども記載しているが、紛失等を考慮して必要な書類を述べさせていただく。

ここで述べた全ての書類が必要というわけではないが、該当するものは早めに準備しておくと確定申告がスムーズになる。

確定申告書の作成方法

不動産投資の所得を確定申告する場合は、確定申告書Bを使用する。第一表はまず個人情報(氏名や住所)を記入する。収入金額や所得金額、所得から差し引かれる金額と税金を計算し記入するようになっている。

第二表は、まず氏名や屋号を記入する。所得の内訳や雑所得などを記入し、控除対象となる保険や寄付や事業専従者に関する事項も記入する。

準備した書類を該当する項目ごとに分けて記入すればスムーズに進むだろう。判断が難しい場合は税務署で相談して間違いがないように書き入れることが大切だ。

確定申告の2年目の手続き方法

確定申告の2年目も1年目と同じように、1月1日からの1年分を翌年の2月16日から3月15日までに手続きする。

難しい減価償却費の計算は前年と同じなので簡単に済む。新規の不動産投資をしていなければ仲介手数料も発生しない。

不動産投資を拡張していなければさして難しくはないだろう。もし新たな不動産投資をしている場合は、損益通算や青色申告のメリットを活かした確定申告により節税効果が期待できる。

確定申告で還付金を受けられるケース

確定申告をすれば税金を納めることになる。しかし場合によっては還付金を受け取れるケースがある。ここでは所得税が還付されるケースと消費税が還付されるケースについて解説する。

所得税が還付されるケースとシミュレーション

所得税が還付される仕組みは損益通算にある。不動産投資でいう損益通算とは、不動産所得で生じた損失を別の所得から差し引くことである。不動産所得は総合課税制度であるため、他の所得と合算して確定申告できるのだ。

所得税が還付されるケースをシミュレーションすれば次のようになる。

・不動産所得で500万円の損失が生じた

・給与所得(課税対象額)2,000万円の場合、約520万円をすでに納付

・2,000万円から500万円を差し引いた1,500万円が本来の課税対象額となる

・所得1,500万円の場合、納めなければならない所得税は約341万円

・すでに納めた520万円から341万円差し引いた179万円が還付される

シミュレーションでの所得税は、分かりやすくするため控除などを省いて計算しているが、不動産投資で生じた損失を他の所得でカバーできるのは大きなメリットである。

消費税が還付されるケースとシミュレーション

消費税の還付を受ける場合には課税事業者であることが前提となる。課税期間の2年前の課税売上が1,000万円を超えることが課税事業者と認められる目安だ。

それも、不動産投資以外の事業を先に営んでいたり、起業していたりすることが望ましい。つまり不動産経営以外の事業者が不動産投資した場合に適用されやすいルールだ。

消費税の還付を受けられる仕組みは消費税の納付税額にある。消費税の納付税額は以下のよう算出する。

納付税額=売上時に預かった消費税-仕入などで支払った消費税

消費税が還付されるケースをシミュレーションすると次のようになる。

・1億円の事業用賃貸不動産を建築し1,000万円の消費税を支払う

・他事業売上が5,000万円あり、仕入れが2,500万円

・他事業の消費税額250万円は納付前

・すでに業者に支払い済みの消費税1,000万円から、250万円を差し引いた750万円の還付が受けられる

居住用賃貸不動産を建築、購入した場合は、還付を受けることができないため注意が必要である。

賃貸経営のみでは免税事業者となるため、消費税の還付は受けられないことを再度確認しておく。

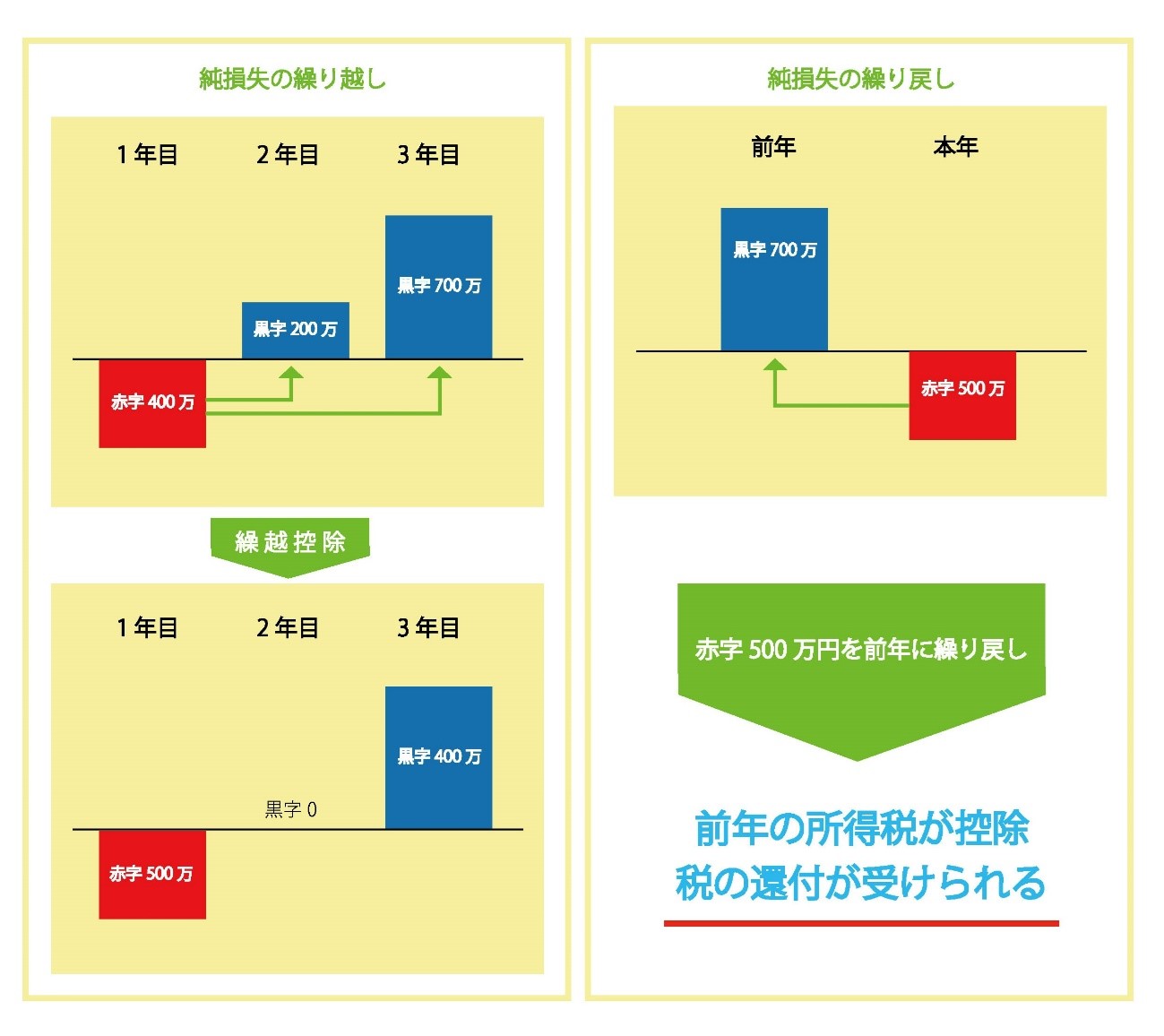

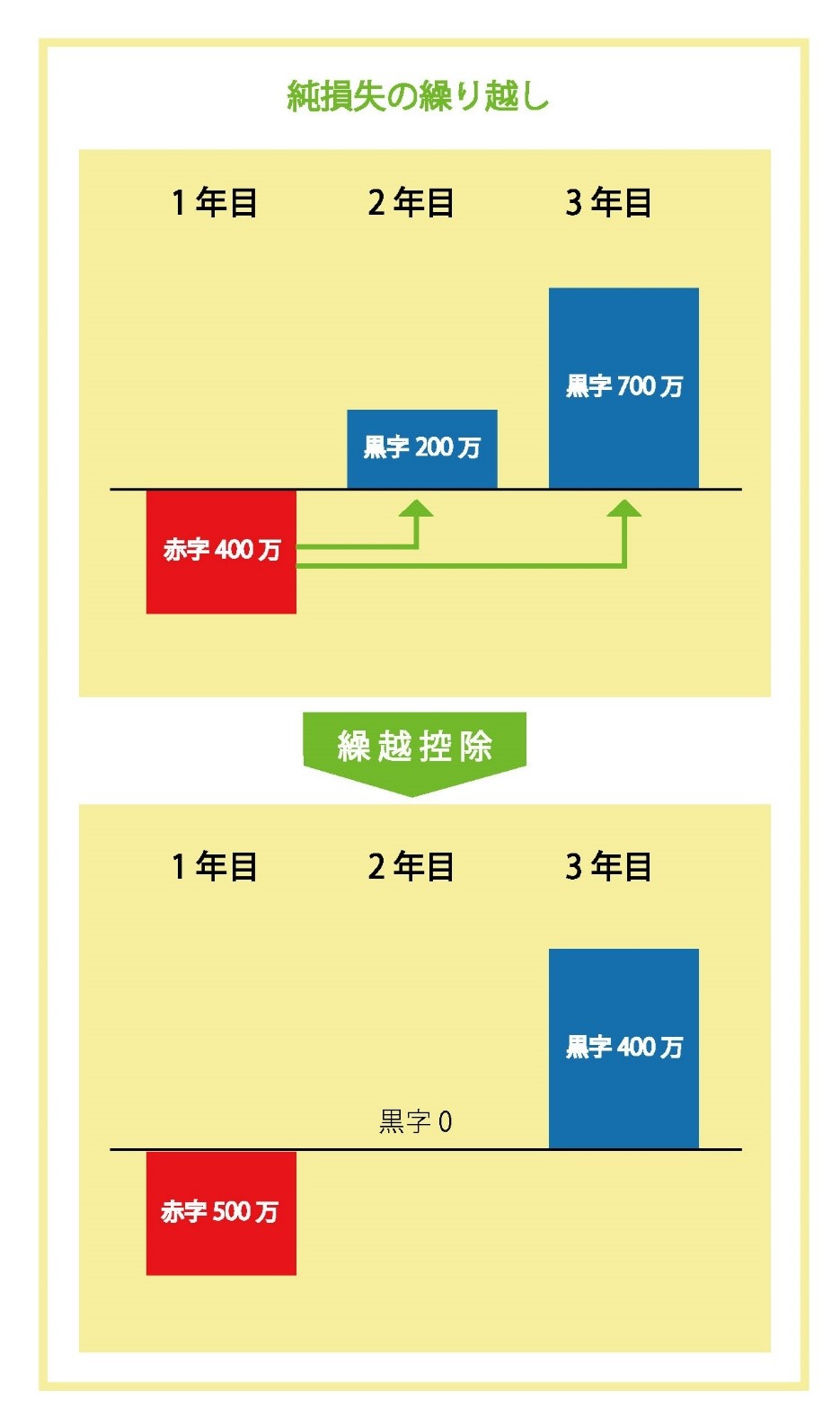

損失の繰り越しについて

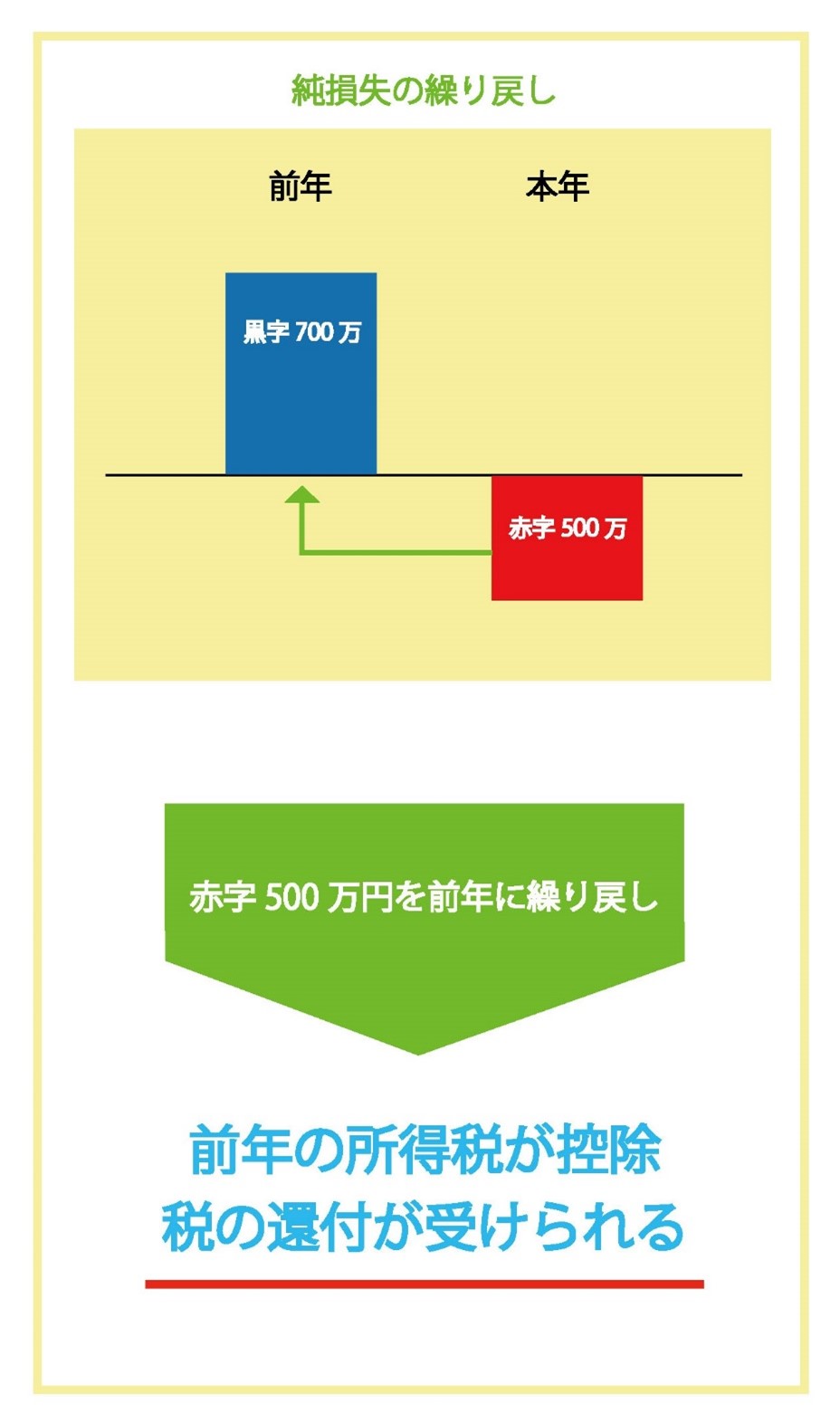

青色申告すれば純損失の繰り越しや繰り戻しが可能である。繰り戻しの場合は前年の所得税が還付される場合がある。純損失の繰り越しは当年に生じた損失額を翌年、翌々年に繰り越し控除できるのだ。

純損失の繰り戻しは当年の生じた損失分を前年の利益から差し引きことができる仕組みである。青色申告のメリットを理解し利用することで、節税効果を上げることができるため、青色申告の知識はぜひとも深めておきたいものだ。

まとめ

不動産投資での所得は不動産所得と譲渡所得であるが、ともに確定申告が必要だ。確定申告を怠ったり、不正な確定申告を行ったりすればペナルティが課される。

期間を守って正確な確定申告を心がけてほしい。

所得を明確にして正確な所得税を計算するためには、約20種類ある経費についての知識が必要である。

また確定申告書の作成や決算書は複雑であるため、難しいと判断したなら不動産投資顧問など、不動産や税のプロフェッショナルに相談すると良いだろう。